Luciana Seabra.

Estudo e escrevo sobre fundos de investimento há mais de 5 anos.

Com mestrado em Economia, também cursei jornalismo para aprender a falar sobre dinheiro de forma correta e legal, para que todo mundo entenda.

Como os Grandes Bancos estão destruindo a sua Previdência… vão impedir o projeto de vida da sua família

Descubra agora mesmo por que os planos oferecidos pelo seu gerente podem deixar você na miséria…

… e conheça os 5 melhores fundos VGBL/PGBL para garantir sua aposentadoria com renda 3x maior

–

Caro leitor,

Você trabalha duro e contribui mensalmente para o INSS, mas sabe que isso não basta para lhe garantir um futuro digno.

Por isso contratou um plano de Previdência Privada, transferindo parte do seu salário para o fundo indicado pelo gerente do banco.

“Estou fazendo tudo certo”, você pensa. E dorme tranquilo.

Sua atitude é louvável, mas sinto muito: você NÃO está fazendo tudo certo.

Sua Previdência NÃO vai lhe dar a tranquilidade que tanto deseja.

Pelo contrário.

Passando a falsa ilusão de que está tudo bem encaminhado, os planos de Previdência acabam contribuindo para que o brasileiro termine a vida na miséria.

Sem condições de bancar a faculdade dos filhos…

Sem as viagens que desejava fazer com a família…

E sem acesso a bons planos de saúde justamente quando mais precisamos deles.

Veja bem. Não estou aqui para fazer terrorismo em cima de um assunto tão sério.

Mas, infelizmente, talvez eu seja a única em condições de lhe revelar as informações a seguir.

Meu nome é Luciana Seabra. Sou especialista em fundos de investimento e trabalho na Empiricus Research, a maior consultoria financeira do País.

Por não ter rabo preso com bancos, corretoras ou gestoras de investimento, tenho liberdade total para lhe dizer com todas as letras:

Ou você muda de plano agora, ou não receberá lá na frente aquilo que espera. Poderá inclusive FICAR SEM NADA, em situação próxima da miséria.

Digo isso com a segurança de quem passou uma vida pesquisando.

Nos últimos meses, minha equipe e eu analisamos 2.610 planos ativos de Previdência e pudemos constatar que a esmagadora maioria não joga no time do cliente.

Na verdade o que eles fazem é jogar contra. E o seu plano não foge à regra.

Vou lhe provar por A+B por que seu plano de Previdência está atrapalhando – e até mesmo impedindo – a realização do seu projeto de vida.

Você descobrirá agora mesmo quais são as três características que envenenam os planos de Previdência e quem é o MAIOR VILÃO de todos os fundos do setor.

A revelação é estarrecedora.

Popular, gigantesca e altamente destrutiva, esta seguradora cuida de quase um terço do mercado ativo de Previdência no País e está sorrateiramente destruindo o sonho de milhões de cidadãos.

Mas meu estudo não termina por aí.

De nada vale levantar um problema tão grave e apontar os culpados sem propor uma solução prática.

Por isso, mostrarei a você quais são os 5 melhores fundos VGBL/PGBL do mercado dentre os 2.610 planos analisados.

Você entenderá claramente a diferença que faz em sua vida ter um bom plano de Previdência no lugar de um plano reconhecidamente ruim.

Tenho certeza de que este alerta será determinante para que você não incorra no erro da maioria e garanta de vez o seu futuro.

Ainda dá tempo.

A Previdência Pública ficou insustentável

A primeira regra básica para quem deseja ter uma aposentadoria tranquila é:

Não deixe o seu plano de vida e o futuro financeiro da sua família nas mãos do governo.

“A Previdência está quebrada”, você escuta por aí.

Mas talvez não tenha ainda a dimensão exata da gravidade do problema.

Os números são assustadores.

No início dos anos 60, cada casal no Brasil tinha por volta de 6,3 filhos.

Essa média obviamente caiu ao longo dos anos. Sabe para quanto?

Atualmente, para menos de 2 filhos (1,7 para ser mais precisa).

Natural. Os pais trabalham, a escola é cara, o plano de saúde também é caro e, sem tempo e sem dinheiro, fica difícil prover tantos filhos como na época de nossos avós.

O problema é que, para uma população se manter ao menos estável – sem diminuir –, é preciso que cada casal tenha em média 2,1 filhos.

Só que muitos param no primeiro.

Sabe qual é a consequência dessa nova estrutura com famílias mais enxutas?

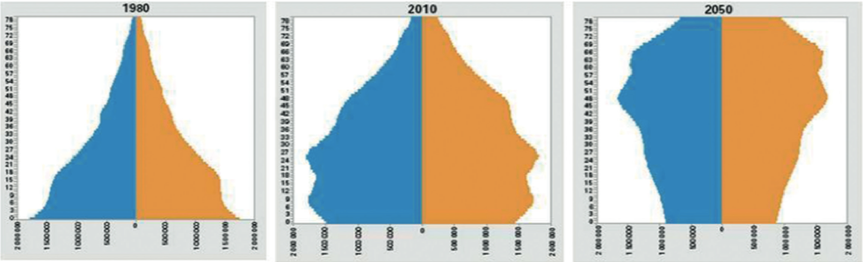

Veja nas pirâmides.

Instituto Brasileiro de Geografia e Estatística (IBGE), projeção por sexo e idade para o período de 2010 – Revisão 2008.

A população brasileira está envelhecendo.

Enquanto o número de crianças e adolescentes começa a diminuir, a expectativa de vida da população cresce a cada ano.

Natural que cheguemos a 2050 com mais idosos que crianças e adolescentes.

Onde isso estoura? Na Previdência Pública, claro.

Todo ano há no Brasil 3,5% a mais de pessoas acima de 65 anos – os chamados idosos. Só que apenas 0,7% a mais ingressa anualmente no mercado de trabalho.

Quer dizer, 0,7% entra para sustentar os 3,5% que chegam aos 65 anos.

A conta obviamente não fecha e compromete a saúde financeira do País, já que a Previdência representa atualmente 47% dos gastos públicos e cresce, todo ano, algo perto de 4% acima da inflação.

Isto é, quase metade dos gastos da Nação cresce anualmente 4%, não importando se o País arrecadou mais ou menos.

É como uma família que tem seu aluguel reajustado todo ano acima da inflação sem que seus integrantes recebam aumento de salário.

Qual a conclusão?

O governo não tem alternativas.

É preciso mexer o quanto antes nas regras da Previdência. Caso contrário, ela quebrará de vez e você não receberá um centavo do que contribuiu ao longo dos anos. Muito menos seus filhos ou netos.

Então se o governo fizer a tal reforma previdenciária, o problema se resolve?

Para os cofres públicos, sim. Já para a sua reserva financeira…

Você receberá sua aposentadoria, mas um valor muito inferior ao que um aposentado ganha atualmente.

E olha que o aposentado de hoje já recebe bem menos que o de ontem.

O de amanhã receberá ainda menos que o de hoje.

Se em 2004 eles recebiam 10 salários mínimos de teto, em 2014 a remuneração já havia despencado para 6,1 salários.

Com uma projeção de inflação média de 5% e crescimento do PIB de 2% ao ano, até 2024 o teto do INSS será de apenas 5 salários mínimos.

Ou seja, em 20 anos, o valor máximo pago aos aposentados terá se reduzido à metade.

E estou falando do valor máximo, nós sabemos que a maioria recebe bem menos que isso.

Portanto, não se espante se, num futuro relativamente próximo, todos os aposentados ou pensionistas do INSS receberem apenas UM SALÁRIO MÍNIMO – ou algo bem próximo disso.

Você conseguiria viver com um salário mínimo?

Acredito que não.

É por isso que, para ter uma condição melhor, muita gente já está fazendo…

Uma Previdência por conta própria

São os famosos PGBL (Plano Gerador de Benefício Livre) e VGBL (Vida Gerador de Benefício Livre).

O pensamento está correto. É realmente importante se preocupar com o futuro e buscar um plano de Previdência Privada para complementar a Pública.

Então qual é o problema?

Apenas um: boa vontade não é o suficiente.

De que adianta guardar dinheiro todo mês para colocá-lo num plano de Previdência medíocre?

No final, você sacrifica os prazeres atuais sem garantir o futuro que almeja.

Acaba saindo menos em casal para jantar e não junta o suficiente para a faculdade do filho.

Abre mão de um carro mais confortável, só que o dinheiro economizado não lhe permite viajar o tanto que gostaria.

Faz hora extra para guardar dinheiro, mas é obrigado a trabalhar até os 70 anos – provavelmente mais.

Não é isso que você deseja para a sua vida, concorda?

Mas, infelizmente, é o que está se desenhando para a maioria.

É para onde você pode estar caminhando neste exato momento.

Por quê?

Simplesmente porque os fundos de previdência VGBL/PGBL são predominantemente ruins.

Ruins, não. Péssimos. Chegam a ser criminosos.

Motivos? Basicamente três:

a) Taxa de carregamento abusiva;

b) Taxa de administração corrosiva; e

c) Concentração apenas em Renda Fixa.

Há atualmente R$ 552 bilhões investidos em fundos assim (18% dos R$ 3,1 trilhões de toda a indústria de fundos).

Trata-se do segmento que mais cresce nessa indústria, com os fundos de maior patrimônio do mercado.

Entre eles, o Maior Vilão do setor.

Mesmo com taxa de carregamento abusiva, taxa de administração corrosiva e concentração em Renda Fixa, os planos da Brasilprev são os mais populares do mercado.

Justamente por isso seu estrago na sociedade é maior.

São R$ 147,6 bilhões administrados pela Brasilprev, ou seja, quase um terço do volume financeiro dos fundos ativos.

Fico desolada ao ver as pessoas colocando seu dinheiro suado em planos de Previdência tão ruins.

Por outro lado, compreendo a dificuldade de se escolher algo bom.

Passei meses analisando cada um dos 2.610 planos disponíveis no mercado até encontrar algo de qualidade.

O cidadão comum não tem todo esse tempo para pesquisar e geralmente opta pela Previdência oferecida no trabalho ou, o que é pior, pelo plano medíocre que o gerente empurra só para bater sua meta de vendas.

Você sabia que a Previdência é um dos produtos que melhor comissionam o gerente? Não é à toa que ele insiste tanto para você comprar.

Felizmente isso vai mudar.

A partir de hoje, seu plano de Previdência Privada não irá mais atrapalhar a realização de seus projetos de vida.

Não é justo que você termine na miséria depois de todo esforço que vem tendo para juntar dinheiro.

Vou lhe mostrar exatamente o que fazer para salvar de vez a sua aposentadoria.

Mostrarei também como fugir das armadilhas de seu banco e investir num plano honesto, que cumpre o objetivo de trazer mais tranquilidade ao seu futuro e o de sua família.

Encontrei 5 fundos VGBL/PGBL que atendem exatamente a esse propósito.

Nenhum dos 5 carrega os vícios dos fundos oferecidos pelos Grandes Bancos.

Na verdade, dois desses fundos até podem ser encontrados no Itaú e no Bradesco, mas o gerente prefere não falar deles.

Eles são oferecidos apenas para os clientes milionários do Private Banking, para que o dinheiro deles não saia do banco.

Para o cliente comum, o gerente prefere oferecer os produtos tradicionais, que vêm…

… Mal embalados e com péssimo recheio

Você tem um plano VGBL?

Então já deve ter noção de como esses investimentos funcionam.

O gerente chega todo simpático, fala dos benefícios fiscais do plano, faz umas projeções interessantes de aposentadoria, oferece um café e imprime o contrato.

A maioria das pessoas sente um peso saindo das costas a cada rubrica, afinal, está fazendo “algo bom” para o seu futuro.

O alívio é tamanho que assinam o documento sem dar a devida importância à primeira desvantagem do plano oferecido.

Essa desvantagem toma de cara uma fatia do seu bolo.

É a…

–

a) Taxa Abusiva de Carregamento

Ela serve para “cobrir as despesas do banco” com o plano.

Bem, isso é o que eles dizem.

Mas, se essa taxa é tão fundamental para “cobrir despesas”, por que algumas corretoras e seguradoras isentam seus clientes dela?

Pois é, há muitos planos por aí que não cobram nada pelo carregamento, ou que ao menos praticam percentuais bastante inferiores.

Enquanto isso, os grandes bancos mordem 3%, 5%, 8%… até 10%!

Você investe R$ 1.000, o banco toma R$ 100 – lá se foi um jantar.

Aplica R$ 20.000, e R$ 2.000 são surrupiados – você ficará sem o tablet que tanto desejava.

Transfere R$ 100.000 para a Previdência, mas R$ 10.000 nem chegam a entrar no fundo.

É como pagar por uma semana em um resort na praia e não embarcar, ficando no escritório resolvendo as pendências do trabalho.

Ou então se matricular no curso caro da especialização que tanto precisa, mas ser impedido de assistir boa parte das aulas.

Pois é justamente isso que a taxa de carregamento faz, privando você de certas realizações sem qualquer pudor.

Uns cobram a taxa de carregamento na entrada, outros preferem na saída e há ainda aqueles que cobram na entrada e na saída.

Só não cobram no meio porque a legislação não permite.

De todo modo, a cada novo depósito o carregamento abusivo está lá, sem dó.

Aí, em vez de ir ao cinema com os filhos ver o novo filme da Disney, quem passeia com a família é o banqueiro.

Faz sentido trocar o sorriso do seu filho pelo carregamento do banco?

As perdas não param por aí.

A taxa abusiva de carregamento é apenas a embalagem ruim de um produto cujo recheio consegue ser ainda pior.

Isso porque é no recheio que se encontra a…

–

b) Taxa Corrosiva de Administração

É ela que derruba de vez a rentabilidade do fundo.

Pense comigo. Se um VGBL de Renda Fixa tem como parâmetro acompanhar o CDI, o natural é que ele renda no mínimo algo perto dos atuais 12,13% ao ano do índice de referência.

Afinal, pra que você vai fazer uma aplicação de longo prazo se não é para ganhar ao menos o CDI?

Só que via de regra não é isso o que acontece, e a corrosiva taxa de administração responde por boa parte desse resultado ruim.

Veja o retorno dos fundos abaixo, todos de Renda Fixa e com taxas de administração corrosivas.

Fonte: Quantum Axis

Com retornos abaixo de 60% do CDI, esses fundos certamente estão entre os piores do mercado.

Santander, Bradesco e Itaú só não alcançaram o posto de Maior Vilão porque seus fundos têm patrimônio bem inferior aos da Brasilprev.

Os três bancos particulares destroem o projeto de vida de menos famílias.

Já a Brasilprev atinge uma parcela maior da sociedade, com fundos que retornam 58% do CDI, como vimos na tabela, e também fundos como o Brasilprev RT Fix II FIC Renda Fixa, que oferece 85% do CDI e tem nada menos do que R$ 39 bilhões de patrimônio.

Apesar de superior aos 58% do CDI, o percentual de 85% está longe de ser um bom retorno para quem deseja construir sua Previdência.

Isso é o que nosso Maior Vilão costuma pagar ao investidor: míseros 85% do CDI.

Consegue imaginar o estrago que isso provoca ao longo de 20 anos?

Vou ajudá-lo nas contas.

Sabe quanto você teria hoje se tivesse 20 anos atrás investido R$ 100 mil num plano de Previdência Privada?

Essa pergunta faz mais sentido do que os simuladores adotados pelos Grandes Bancos, que calculam quanto o investidor juntará no futuro sem terem a menor ideia de quanto será a inflação ou o CDI dos próximos anos.

Ao menos neste exemplo utilizaremos números reais, com os dados do período.

Então voltemos no tempo, para 1996.

O Brasil de Romário era o campeão mundial de futebol e a economia passava por um processo de estabilização com o Plano Real.

Temos R$ 100 mil para investir e duas alternativas de fundos.

A primeira é o Fundo Vilão, com carregamento abusivo (até 10%) e taxa de administração corrosiva, derrubando a rentabilidade para 85% do CDI, como é oferecida pelo Maior Vilão do setor.

Já a segunda é o Fundo Justo, que não cobra carregamento e tem uma taxa de administração que não compromete a rentabilidade do fundo, de 100% do CDI.

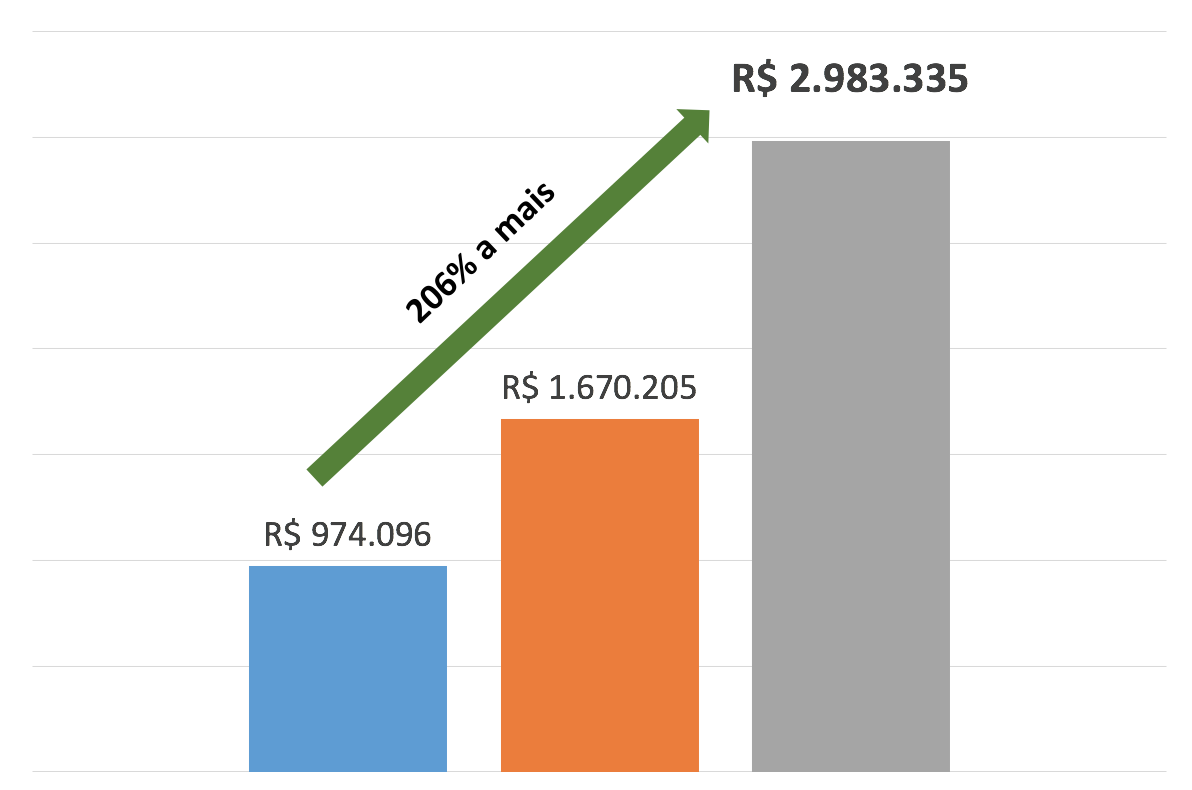

Quanto você acumularia hoje de patrimônio em cada uma das situações?

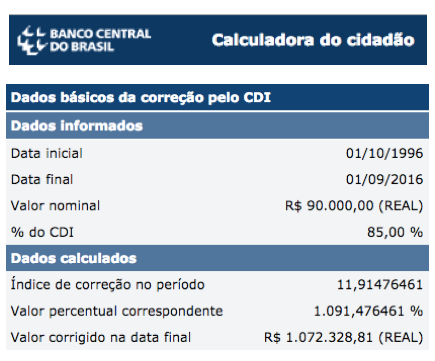

Para realizar a conta, utilizei a Calculadora do Banco Central.

Para o Fundo Vilão, temos os seguintes números:

Note que o valor investido é de apenas R$ 90 mil porque R$ 10 mil foram de cara tomados pelo carregamento.

Aplicando 85% do CDI ao longo de 20 anos, o valor corrigido na data final é R$ 1,07 milhão.

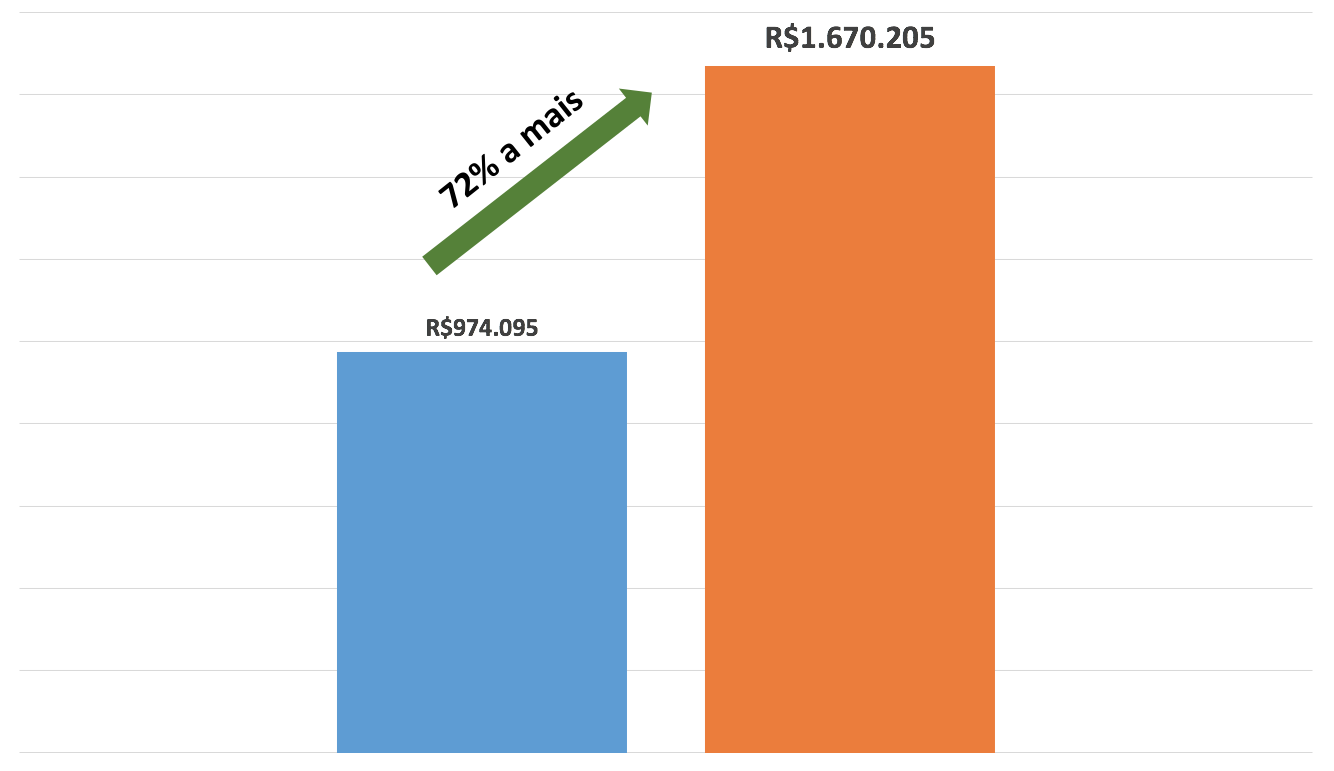

Ao resgatar o dinheiro e recolher o imposto regressivo de 10%, você chega a R$ 974 mil.

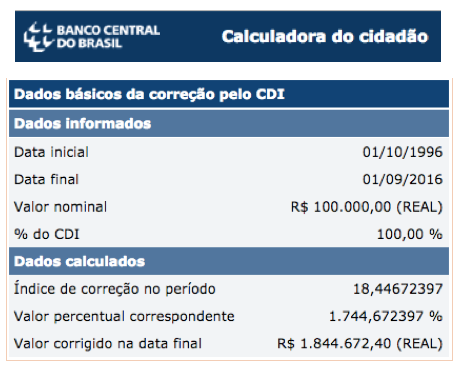

Parece bom, mas veja o quanto você teria acumulado com o Fundo Justo, sem a taxa de carregamento e rendendo 100% do CDI:

Pois é, R$ 1,84 milhão. Recolhendo o Imposto de Renda regressivo de 10%, R$ 1,67 milhão.

Bem diferente, não?

Acumular R$ 700 mil a mais com uma simples mudança de plano é simplesmente formidável.

É como acrescentar um imóvel ao seu patrimônio sem qualquer esforço.

Mas a diferença não termina por aí.

Faltou lhe contar a terceira característica que derruba o desempenho de seu plano VGBL.

Seu recheio poderia até ser melhor se ele não fosse tão…

–

c) Concentrado em Renda Fixa

Você certamente já ouviu dizer que comprar ações de boas empresas é um ótimo investimento de longo prazo.

Os maiores investidores do mundo costumam enriquecer assim.

Mas espere aí… Previdência Privada é o principal investimento de longo prazo!

Logo, toda Previdência deveria ter em seu portfólio ao menos um pouco de ações e moedas estrangeiras.

Nada mais lógico, não? A estratégia é perfeita para quem deseja usufruir de uma vida longa e próspera.

Só que não é bem assim que a banda toca por aqui.

Incríveis 92% dos fundos de Previdência são “ilógicos”, isto é, investem apenas em Renda Fixa.

Aí o investidor fica privado dos grandes saltos da Bolsa, que poderiam turbinar seu fundo de Previdência.

Quer um exemplo?

Só no ano passado, um dos 5 fundos que selecionei para minha carteira rendeu +145,37% do CDI. Como? Com parte de seu portfólio investido em Renda Variável, ou seja, ações.

É claro que não podemos garantir um desempenho assim todos os anos durante duas décadas, mas não há qualquer exagero em estimar nossas contas com um percentual inferior. Suponhamos algo em torno de +120% do CDI.

Se chamamos os fundos anteriores de Vilão e Justo, este aqui seria o Fundo Turbinado:

Agora a diferença grita. Se com 100% do CDI era possível acumular R$ 1,84 milhão, com 120% chegamos a R$ 3,3 milhões.

Recolhendo o imposto regressivo de 10%, ainda sobram R$ 2,98 milhões.

Não é preciso fazer muita conta para perceber a diferença.

Ao sair de um Fundo Vilão, você tem a possibilidade de TRIPLICAR seu patrimônio, seja qual for a sua condição financeira.

Não importa se você fez um investimento inicial de R$ 100 mil ou se vem fazendo aportes mensais de R$ 1.500, R$ 1.000 ou R$ 500.

A lógica é exatamente a mesma.

Você pode escolher entre pagar um carregamento abusivo e deixar seu dinheiro rendendo corrosivos 85% do CDI por 20 anos ou…

Investir num plano melhor, com taxas justas e rentabilidade turbinada por Renda Variável e Renda Fixa a 100% do CDI.

Mas voltemos ao exemplo dos R$ 100 mil.

O objetivo é ter uma renda recorrente na aposentadoria, não é mesmo?

Uma renda que lhe permita ter uma vida tranquila junto dos familiares, sem passar sufoco.

Sem cair na miséria como boa parte dos brasileiros, inclusive investidores de previdência.

Sem depender de ninguém.

Pois então, ao investir os R$ 100 mil por 20 anos num Fundo Vilão, você teria acumulado R$ 974 mil.

Será que esse patrimônio é suficiente para viver de renda pelo resto da vida?

Depende de duas variáveis.

Primeiro, do padrão de vida que você deseja. Depois, de quanto tempo você vai viver, que esperamos ser muitos anos.

Caso você queira ter um bom plano de saúde para sua família, curtir uma viagem de vez em quando, fazer passeios e sair para jantar, vai precisar de no mínimo uns R$ 15 mil por mês – cerca de R$ 5 mil serão apenas para os gastos do casal com saúde.

Nessas condições e com seu patrimônio de R$ 974 mil rendendo 3% ao ano acima da inflação, você teria 5 ou 6 anos de conforto pela frente.

Caso também recebam o INSS, pode chegar a 9 anos – quem sabe 10.

É pouco num mundo onde a expectativa de vida cresce a cada dia.

Você vive bem por alguns anos e passa dificuldade justamente no período mais difícil da vida.

Se tiver o “azar” de chegar aos 80, 90 ou quem sabe aos 100 anos, aí correrá um sério risco de passar seus últimos dias na miséria.

Ou então dependente dos filhos ou netos.

Ninguém deseja ser um fardo para a família, não é mesmo?

Agora, e com os R$ 2,9 milhões do Fundo Turbinado?

Aí você ganha mais tempo. Bem mais. Poderá viver com tranquilidade por muito mais tempo – cerca de 45 anos. Ou menos, mas com muito mais conforto.

Mais saúde, mais viagens, mais passeios.

Mas lembre-se: estamos falando de um exemplo em que R$ 100 mil são investidos.

Você pode começar com mais ou menos que essa quantia.

Pode fazer aportes mensais de R$ 500, R$ 1.000, R$ 1.500 ou até valores superiores a esses.

Seja qual for a sua situação, você tem todas as condições para abandonar o Fundo Vilão, que destrói a sua aposentadoria, e juntar no Fundo Turbinado um patrimônio 3x maior.

E, é claro…

Ao juntar o TRIPLO do patrimônio, sua renda mensal também será 3x maior.

É essa renda que garantirá o seu futuro, que criará as condições para que você viva confortavelmente seus últimos anos – ou até suas últimas décadas –, realizando todos os projetos que deseja.

É essa renda que o impedirá de viver na miséria, assim como acontece com boa parte dos brasileiros.

Assim como acontece até mesmo para aqueles que se preocupavam com o futuro, mas escolheram um caminho errado, passando dificuldades no final da vida.

Ao sair do Fundo Vilão, você terá a chance de acumular um patrimônio 3x maior.

A chance de ter uma renda 3x maior.

Esta é sua grande oportunidade. Estou aqui para ajudar você.

Os Melhores Fundos de Investimento

por Luciana Seabra

Aqui na Empiricus finalmente achei o ambiente que precisava para dar minhas opiniões.

Opiniões isentas, não imparciais.

Quem no mercado tem isenção semelhante à minha para falar sobre fundos de Previdência?

Quem pode lhe dizer sem medo de ferir interesses que a Brasilprev é uma péssima seguradora, capaz de colocar em risco todo o seu projeto de vida?

O gerente do banco? Não, ele só quer te vender o produto mais rentável para ele.

O gerente do Banco do Brasil só vai lhe recomendar Brasilprev.

O do Bradesco, apenas Bradesco VGBL. O do Itaú, Itaú Flexprev e nada mais.

Mas saiba que nenhum desses fundos ficou na minha lista dos 5 melhores.

Foram 2.610 planos analisados. Se a lista fosse dos 100 melhores, nem assim Brasilprev, Bradesco VGBL e Itaú Flexprev estariam lá.

É verdade que dois fundos da minha lista até podem ser encontrados no Bradesco e no Itaú, mas o gerente prefere não oferecê-los, já que são de outros gestores.

A comissão é menor quando ele vende um produto que não é do banco.

Ao contrário do gerente, não sou obrigada a recomendar produto mal embalado, com recheio azedo.

Meu compromisso é com você. É vocação da Empiricus…

Democratizar o conhecimento, levando as melhores recomendações de investimento para o cidadão.

Para que todos tenham acesso a elas, e não apenas os multimilionários.

Essa filosofia da Empiricus foi direto ao encontro da minha vocação.

E, para eu me realizar profissionalmente, você tem que ganhar dinheiro com o que escrevo.

Você precisa garantir sua aposentadoria com renda 3x maior que a proporcionada pelos planos convencionais.

Foi para isso que abandonei a imprensa tradicional.

É para isso que preparei uma série completa que irá conduzi-lo aos melhores fundos de investimento disponíveis.

Fundos DI, Renda Fixa, ações, cambiais, fundos multimercados e, é claro…

Os 5 MELHORES FUNDOS DE PREVIDÊNCIA PRIVADA

Os VGBL e PGBL mais promissores do mercado, capazes de garantir o futuro que você e sua família almejam.

Fundos de Previdência que você dificilmente encontrará no Itaú…

Ou no Bradesco…

Nem no Santander…

Na Caixa…

E muito menos no Banco do Brasil.

Mas que apresentam o mesmo perfil de segurança com rentabilidade muito maior.

É claro que retorno passado não é garantia de retorno futuro. Sempre haverá algum risco em produtos que contenham algum percentual de renda variável.

Mas você também pode ter um plano que concentra tudo em renda fixa, para não correr os riscos da Bolsa.

De qualquer forma, faz todo sentido para investimentos de longo prazo ter ações na composição do produto, um pouco que seja.

Faz todo sentido incluir um pouco de Renda Variável no seu plano de Previdência.

Planeje-se, o independente de sua escolaridade o futuro pode ser desagradável.

Nenhum comentário:

Postar um comentário